在硅谷银行和 Signature 之后,谁会是下一个倒下的银行?

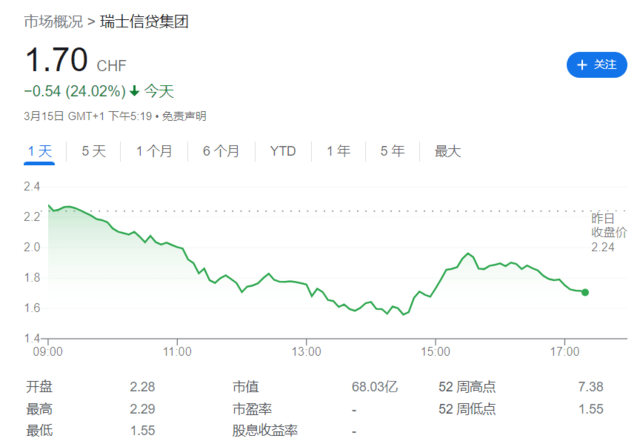

3 月 15 日周三,近年来风波不断的瑞信集团股价 盘中一度跌超 25%,并创下历史新低 1.55 瑞士法郎,报收 1.7 瑞郎, 跌幅达 24%,创史上最大跌幅。这反映出市场担忧美国的地区银行危机已经蔓延到了大西洋对岸的欧洲。

其他主要欧洲银行也遭受重创,法国两大国际银行法国兴业银行和法国巴黎银行的股价盘中均下跌超过 10%,德国德意志银行股价下跌 8%。

银行业风险顾虑重挫多头情绪,技术性卖盘和期权相关抛售加剧油价跌势。WTI 4 月原油期货收跌 3.72 美元,跌幅 5.22%,连续第三个交易日下跌,报 67.61 美元 / 桶。NYMEX 4 月天然气期货收跌 5.21%,报 2.4390 美元 / 百万英热单位。布伦特 5 月原油期货收跌 3.76 美元,跌幅 4.85%,报 73.69 美元 / 桶。

周三, 瑞信的信贷违约掉期(CDS)价格升至自 2008 年金融危机之后未见的高位,原因在于投资者纷纷担心这家银行存在违约风险。该行大股东此前表态拒绝增加持股份额的言论更加剧了市场的恐慌。在美国硅谷银行上周宣布破产之后,投资者对全球银行业经营状况持续加深的顾虑,也使得买入 CDS 避险的交易大行其道。

荷兰银行的银行业研究主管 Joost Beaumont 表示:

瑞士信贷遭遇的股债双杀表明,投资者判断这家银行需要被救助。

如果监管机构不能很好地处理瑞士信贷的情况,这将给整个行业带来冲击波,更糟糕的是,不管是北美还是欧洲,都存在银行业问题。

在美国两家规模较大的地区性银行倒闭几天后,瑞士信贷的问题愈演愈烈,投资者越来越担忧,这些在全球金融体系中居于核心地位的金融机构可能无法应对过去一年利率急剧上升带来的困难。

这些年来,瑞士信贷一直是欧洲银行业问题最多的一家银行。一而再再而三的丑闻和财务损失重创了这家拥有 166 年历史、为富人提供财富管理服务和在华尔街做投行业务的银行。

瑞信在过去一年中已经更换了决策层,并积极努力稳定其在投资者中的声誉。去年秋季,瑞信增发 40 亿美元的股票发售吸引了来自中东的财力雄厚的投资者,使该银行有更多时间来理清自己的处境。尽管如此, 瑞信依然面临客户和资金流失的问题,瑞信称,客户资金流失的趋势有所减缓,但并未逆转。

瑞士信贷最大股东沙特国家银行的董事长周三表示,该行不考虑追加投资,因为这会触发监管规则,此后股价暴跌。

瑞信集团董事长 Axel Lehmann 周三在沙特阿拉伯举行的一次会议上表示,该银行的资本和资产负债表状况良好,并且 “我们全力以赴” 解决问题。他说,政府可能干预、对瑞信进行救助的前景 “根本不是一个值得讨论的话题”。

尽管瑞信管理层对该行信心满满,但瑞信遇到的困难越来越多,这令瑞信投资者几乎没有喘息的机会。 周二,该银行表示在其财务报告中发现了重大缺陷,虽然这些错误并没有改变公司的财务业绩,但加剧了人们对该银行是否有能力摆脱困境的担忧。

瑞信将可能诱发下一个 “雷曼时刻”

极端悲观的经济学家、有 “末日博士” 之称的 努里尔・鲁比尼认为,瑞士信贷的问题将会酿成下一个 “雷曼时刻”:

瑞士信贷将是欧洲和全球市场的 “雷曼时刻”。

“大到不能倒,大到不能救。” 我们甚至不清楚这些大银行在证券和其他资产上的各种未实现损失是多少。

没有人想要引发挤兑,我没有提到下一个风险点是瑞信,但现在这种风险已经公开,而且风险和恐慌蔓延已经很严重。

持这一观点的不止末日博士一人。

畅销书《富爸爸》系列的作者、曾成功预测 2008 年雷曼兄弟倒闭的罗伯特・清崎说,瑞信是下一家面临倒闭风险的银行:

问题出在债券市场。就像我多年前预测雷曼兄弟倒闭一样,我认为下一家出事的银行是瑞士信贷。

他对全球第八大投资银行瑞士信贷感到 “担忧”,因为债券市场未来的崩盘将引发一场 “完美风暴”。

监管出手力挺瑞信

瑞士信贷自己也已经意识到了问题的严重性。

周三,瑞士信贷已恳请瑞士央行显示出愿意对其施以援手的姿态,瑞士信贷还要求瑞士监管机构 Finma 做出类似回应。

周三晚些时候,瑞士央行和瑞士监管机构 Finma 就市场不确定性问题发布联合声明:

没有迹象表明由于当前美国银行市场的动荡,瑞士的金融机构面临直接蔓延的风险。

瑞士的监管要求所有银行维持资本和流动性缓冲,以满足或超过巴塞尔协议的最低要求。此外,具有系统重要性的银行必须满足更高的资本和流动性要求。这可以吸收重大危机和冲击的负面影响。

最近几天,瑞士信贷的股票交易价值及其债券价值尤其受到市场反应的影响。Finma 与该银行保持着非常密切的联系。在此背景下,Finma 确认瑞士信贷满足适用于系统重要性银行的更高资本和流动性要求。此外,如有必要,瑞士央行将向全球活跃的银行提供流动性。Finma 和 瑞士央行正在密切关注事态发展,并与瑞士联邦财政部保持密切联系以确保金融稳定。

瑞信对瑞士央行和监管机构的声明表示欢迎。

在瑞士央行的声明公布后,瑞信 ADR 跌幅收窄,周三收跌 13.95%,报 2.1599 美元,创 1995 年美国 IPO 以来收盘新低。

在声明发布之前,据知情人士称,瑞士政府官员已经讨论了从发表公开支持声明到潜在流动性支持的多种选择。知情人士表示,瑞士政府提出的想法还包括瑞士分部的分离以及与规模更大的竞争对手瑞银集团进行合作。

Opimas 分析师 Octavio Marenzi 表示:

看来瑞士央行将不得不进行干预并提供救命稻草,这似乎是不可避免的。

瑞士国家银行和瑞士政府充分意识到,瑞士信贷的倒闭,甚至存款持有人的任何损失,都会破坏瑞士作为金融中心的声誉。

此前有报道称,欧洲央行已要求欧盟银行披露其对这家瑞士银行的风险敞口。

欧盟官员周三表示,最近发生的美国银行业危机,正令欧盟加紧针对破产银行去制定更严密的处置方案,欧盟官员将赶在 2023 年春季结束前提交出详细的法案。欧元集团主席 Donohoe 表示,硅谷银行的破产,突显了欧盟持续推进建立 “银行业联盟” 的重要性。他面对瑞信最新发生的危机更是强调:没人能准确预测到下一场危机会从何处开始。

美国财政部则表示,正在密切观察瑞信的状况,并于全球监管机构就此事保持联系。有消息称,美国财政部已经在和欧洲监管机构就此事进行密切合作。

瑞士信贷有多重要?

瑞士信贷是仅次于瑞银集团的瑞士第二大银行,是国际金融市场的主要参与者,业务遍及欧洲、亚洲和北美, 到 2022 年底,它的资产约为 5800 亿美元,是上周倒闭的硅谷银行规模的两倍多。

根据雷曼兄弟倒闭后制定的国际银行规则,瑞信被归类为 “具有系统重要性的金融机构”。这意味着这类银行持有更多的资本,并能够维持在陷入困境时有序解除其业务的计划。

瑞士央行去年的一份报告称,瑞士信贷大约 70% 的资产负债表在国外。在瑞士境内,截至 2021 年底,它占瑞士国内贷款的 13% 和国内存款的 14%。

瑞士信贷的问题令以金融业为主的瑞士经济蒙上阴影。在 2020 年,瑞士银行业资产约占瑞士 GDP 的 500%,约为美国银行业资产的五倍。

瑞士信贷的困境给瑞士其他较小规模的银行也带来了压力。瑞士一家银行 Lombard Odier 的现金解决方案主管 David Callahan 表示,他自己的客户也很紧张:

瑞士信贷让我们睡不着觉。硅谷银行和随后其他银行的倒闭,让人们质疑,是不是应该把大笔的钱存在银行里。

如果瑞信倒闭,将会发生什么?

瑞士信贷的美国分支机构受到美联储和其他金融监管机构的监管。根据瑞士银行决议程序,瑞士金融监管机构 Finma 将接管任何倒闭的瑞士银行的全球业务,并可以将债务转换为股权并注销计入监管资本的证券。该监管机构表示,其方法避免了当局之间复杂而混乱的管辖权纠纷。

本周早些时候,Finma 表示,在硅谷银行和其他银行倒闭后,它正在关注美国银行业的进展,当时,该机构表示无法就其对瑞士信贷的监管发表评论。

从更宏观的角度来看, 瑞信的困境令欧洲央行骑虎难下。

欧洲央行前执行董事会成员、法国兴业银行董事长 Lorenzo Bini Smaghi, 表示,金融市场风险的蔓延已经导致货币环境有所收紧。如果做得过火,欧洲央行可能会重蹈 2011 年的覆辙,当时它在希腊债务问题蔓延的情况下继续提高利率:

当金融系统的一个部分陷入危机时,通常会对整个系统产生影响。因为投资者往往想知道,“下一个是谁?”

来源:华尔街见闻 微信号:wallstreetcn

沒有留言:

張貼留言